华福研究宏观:日本加息全球影响探析

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:华福研究宏观

文:金晗、燕翔

投资要点

2024年7月31日,日本央行宣布将政策目标利率从0-0.1%左右上调至0.25%,这是继3月日本央行放弃负利率以来的再次加息。同时日本央行开始缩表,计划未来两年逐季减少国债购买规模。这标志着日本央行在货币政策正常化方面迈出了更大步伐,而日元作为全球市场中重要的低利率融资货币,此次加息并未被市场充分预期,由此引发全球股市剧烈震荡。

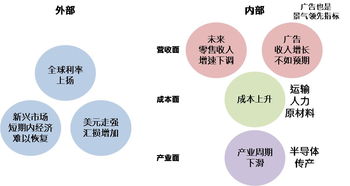

展望后市,我们认为2013年以来的日本股市上涨与日本央行实施更加激进的QQE政策、不遗余力地大幅宽松扩表有紧密关联。日本货币政策一旦大幅收紧将对日本股市造成冲击,风险也可能传导到欧美市场。短期来看,建议规避海外股市回调风险。长期来看,随着美联储降息预期的日益临近以及日元快速贬值压力的缓解,日本央行货币政策调整将迎来更大灵活性,如果日本吸取过去教训,谨慎评估未来加息时机,那么随着日本股市的大幅调整,届时日本股市可能重新迎来配置机会。

O日本央行加息缩表释放鹰派信号

2024年7月31日,日本央行政策委员会以7比2的多数票决定,宣布了包括加息和缩表的一系列超预期货币政策调整,在货币政策正常化方面迈出了更大步伐。日本央行认为,在政策利率发生变化后,实际利率预计仍将保持显著的负值,如果7月展望报告中提出的经济活动和价格水平前景得以实现,日本央行将继续提高政策利率。

O美日利差持续收窄支撑日元走强

2024年年初以来,日本10年期国债收益率持续上行,从1月15日的年内最低点0.563%上行至7月2日的1.104%,之后震荡走平。而美国10年期国债收益率则呈现先上后下,4月25日达到年内最高点4.7%,8月1日大幅下行10bp重新回落至4%以内。随着美联储降息预期的日益临近以及日本央行年内已实施两次加息,日元快速贬值压力正在得到显著缓解。

O日本股市大幅回调近期表现垫底

2024年7月11日,日本股市的两大代表性指数纷纷创下历史新高,同期日元汇率极度弱势,为过去三十余年最低水平。而后随着日本政府和日本央行动用资金干预外汇市场,日元下跌趋势迅速扭转,市场也开始押注日本央行是否会在7月底实施加息提振日元,日本股市进入观望状态。7月底日本央行的超预期加息最终导致日本股市的快速下行,受影响最大的是科技股,以出口为主的可选消费行业(包含汽车、家电、消费电子等)同样表现不佳,而医疗保健、日常消费、公用事业等行业受影响相对较小。

风险提示:历史经验不代表未来、货币政策变化风险、汇率大幅波动风险、技术进步放缓风险、地缘政治风险等。

报告正文

1日本加息全球影响探析

2024年7月30日至31日,日本央行货币政策会议(MPM)举行。日本央行宣布将政策目标利率从0-0.1%左右上调至0.25%,这是继3月日本央行放弃负利率以来再次加息。同时日本央行计划逐步减少国债购买规模,月度购债规模由当前的每月6万亿日元缩减至2026年一季度的每月3万亿日元左右。日本央行行长在随后的新闻发布会上表示,如果当前经济和价格前景得以实现,将继续加息。这标志着日本央行在货币政策正常化方面迈出了更大步伐,而日元作为全球市场中重要的低利率融资货币,此次加息并未被市场充分预期,由此引发全球股市剧烈震荡。

消息公布当日(7月31日),日元指数持续走强,美元兑日元汇率下探至1美元兑150日元以内。8月1日,随着美联储主席鲍威尔讲话总体偏鸽,华福研究宏观:日本加息全球影响探析释放最早或9月降息信号,导致日元指数继续走强,而日经225指数、东证指数TOPIX当日分别大幅下跌2.49%、3.24%。随后开盘的欧洲股市、美国股市迎来剧烈震荡,英国富时100、法国CAC40、德国DAX、美国标普500、纳斯达克分别下跌1.01%、2.14%、2.30%、1.37%、2.30%。8月2日,亚洲股市延续跌势,日经225指数、韩国综合指数分别下跌5.81%、3.65%。

1.1日本央行加息缩表释放鹰派信号

2024年7月31日,日本央行政策委员会以7比2的多数票决定,宣布了包括加息和缩表的一系列超预期货币政策调整。日本央行将政策目标利率(隔夜拆借利率)从0-0.1%升至0.25%,这是继3月日本央行放弃负利率以来再次加息,并计划逐步减少每月国债购买规模,至2026年一季度时,每月购债规模由当前的6万亿日元压缩至3万亿日元,这标志着日本央行在货币政策正常化方面迈出了更大步伐。

据日本央行最新观点,得益于海外经济的适度增长和宽松金融环境下经济的良性循环,日本经济预计将以高于其潜在增长率的速度继续增长。与今年4月发布的展望报告相比,日本央行在7月最新的展望报告中调低了2024财年的实际GDP增速预测值(从0.8%至0.6%),主要是由于对2023财年GDP数据的统计修正的影响。调低了2024财年CPI同比(除新鲜食品)预测值(从2.8%至2.5%),主要因为政府措施有效压低了能源价格。另外调高了2025财年CPI同比的预测值(从1.9%至2.1%),尽管进口价格上涨导致的成本增加对消费者价格的传导效应将减弱,但政府措施的消退预计将推动2025财年通货膨胀温和上涨。

日本央行认为,从可持续、稳定实现2%的价格目标的角度来调整货币政策是合适的。在政策利率发生变化后,实际利率预计仍将保持显著的负值,而宽松的金融状况将继续坚定地支持经济活动。日本央行提到,如果7月展望报告中提出的经济活动和价格水平前景得以实现,日本央行将继续提高政策利率。但日本央行也指出,日本的经济活动和价格水平仍存在很高的不确定性,影响因素包括海外经济活动和价格水平的发展、大宗商品价格的发展,以及国内企业的工资涨幅和价格设定等。

1.2美日利差持续收窄支撑日元走强

2024年年初以来,日本10年期国债收益率持续上行,从1月15日的年内最低点0.563%上行至7月2日的1.104%,之后震荡走平。而美国10年期国债收益率则呈现先上后下,4月25日达到年内最高点4.7%,8月1日大幅下行10bp录得3.99%,重新回落至4%以内。7月31日,受日本央行加息影响,日本1年期国债收益率从7月30日的0.184%跳升至0.275%,8月1日继续上升至0.286%,而日本10年期国债收益率相对稳定,7月31日上行5.8bp后8月1日下行2.4bp,最终录得1.046%。

2024年1-4月,美日10年期国债利差持续扩大,4月30日利差达到年内最高值3.811%,美日利差扩大是导致日元持续贬值的导火索之一。截至6月底,美元兑日元汇率年内已升值约14%,这是自2020年以来美元较日元升值的连续第四个年度,美元兑日元汇率从2020年初的103飙升至2024年6月底的161。日元汇率处于1985年“广场协议”签署并诱导日元升值以来的极低水平。随着美联储降息预期的日益临近以及日本央行年内已实施两次加息,日元快速贬值压力正在得到显著缓解。

1.3日本股市大幅回调近期表现垫底

2024年7月11日,日经225指数盘中突破42426点,东证TOPIX指数盘中突破2946点,日本股市的两大代表性指数纷纷创下历史新高。而前一日,日元汇率极度弱势,1美元兑161.68日元为过去三十余年的最低水平。而后随着日本政府和日本央行动用资金干预外汇市场,日元下跌趋势迅速扭转,市场也开始押注日本央行是否会在7月底的货币政策会议上实施加息以提振日元,日本股市进入观望状态。

从过去1个月的股市表现来看,日经225指数领跌全球主要股票市场。截至2024年8月1日,日经225指数近1月下跌3.7%,同一时期跌幅较大的指数还有纳斯达克(-3.0%)、恒生指数(-2.3%)、台湾加权指数(-1.7%)等。8月2日,日本股市继续大幅下挫,日经225指数、东证TOPIX指数分别下跌5.81%、6.14%。

从个股表现来看,日经225指数成分股中,近1月跌幅超过8%的代表性公司有丰田汽车、基恩士、东京电子、软银集团、本田汽车、东方乐园、DISCO等。从行业表现来看,近期受日本央行加息影响最大的板块是科技股,信息技术与通讯服务等行业表现垫底,以出口为主的可选消费行业(包含汽车、家电、消费电子等)同样表现不佳,而医疗保健、日常消费、公用事业等行业受影响相对较小。

2风险提示

历史经验不代表未来、货币政策变化风险、汇率大幅波动风险、技术进步放缓风险、地缘政治风险等。

本文来自华福证券研究所于2024年8月2日发布的报告《日本加息全球影响探析——全球热点观察系列(5)》。

分析师:

金晗,S0210523060002

燕翔,S0210523050003

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。